Просрочки по ипотеке в стране достигли исторического максимума в 80 миллиардов рублей

Россияне должны банкам 19,3 триллиона рублей за взятые ипотечные кредиты — этот показатель практически не меняется с июня.

Зато по стране рекордно вырос объем просрочек по всем сегментам — и по новостройкам, и по вторичке с ИЖС. Суммарный размер просроченной задолженности перевалил за 80 миллиардов рублей, увеличившись на 6% только в сентябре. Как отмечают эксперты «Циан. Аналитики», это максимальный показатель за всё время наблюдений.

— Доля просрочки в общем объеме задолженности на первичном рынке растет с начала года, на вторичном — с апреля. Рост фиксируется практически во всех регионах РФ, — комментирует E1.RU эксперт Елена Лапшина.

Пока что объем просроченной задолженности незначителен в сравнении с общим объемом, однако быстрый рост, пришедший на смену снижению 2022–2023 годов, настораживает.

В каких регионах больше всего просрочек по ипотеке?

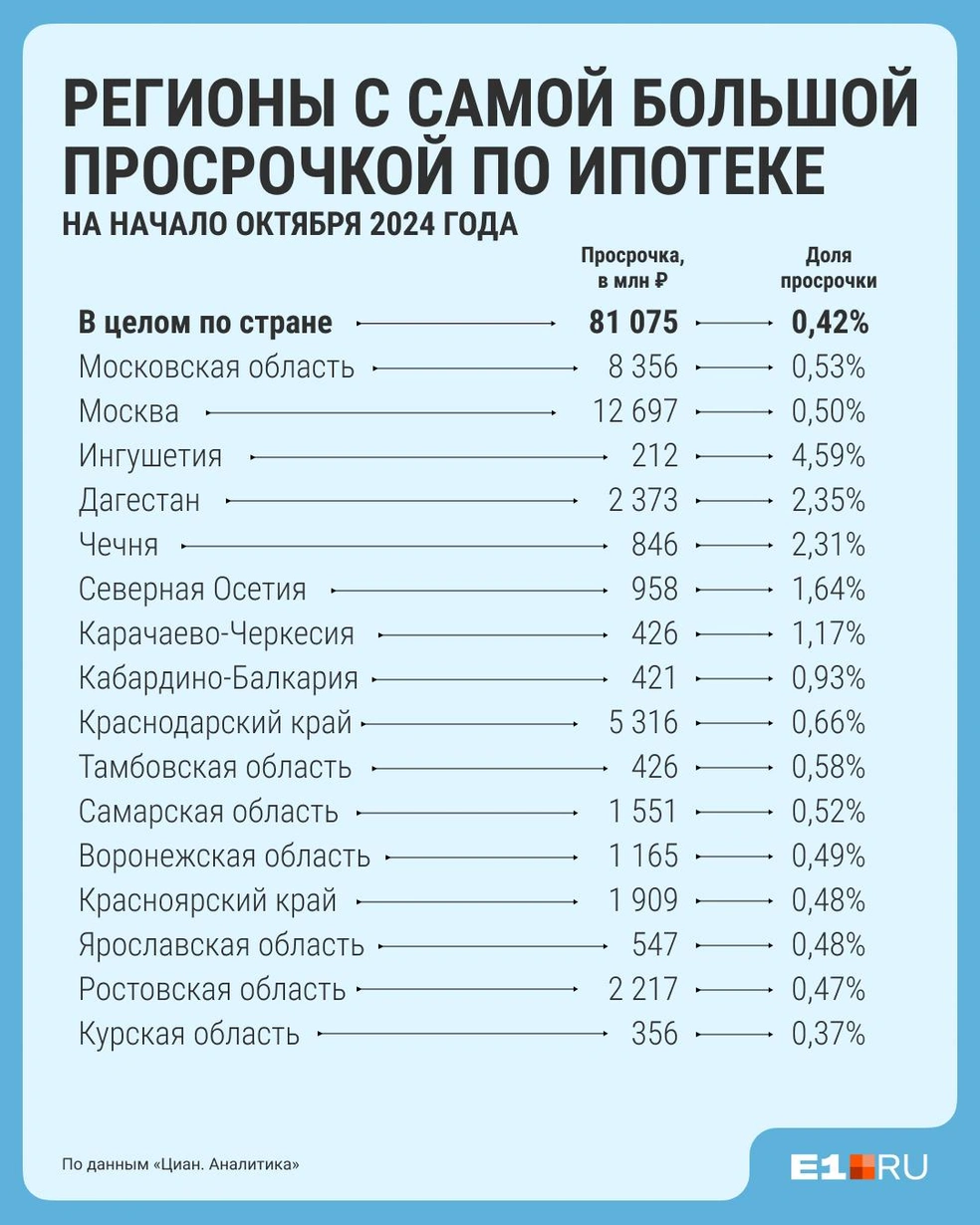

Самая высокая доля просрочек по ипотеке на всех рынках в России — в республиках Северного Кавказа.

Так, в Ингушетии, Дагестане, Чечне, Северной Осетии, Карачаево-Черкесии и Кабардино-Балкарии доля просрочки варьируется от 0,9% до 4,6% при среднем по стране уровне в 0,42%. Также в лидерах Краснодарский край.

В этом списке — регионы, где активнее всего растет доля просрочек по ипотеке

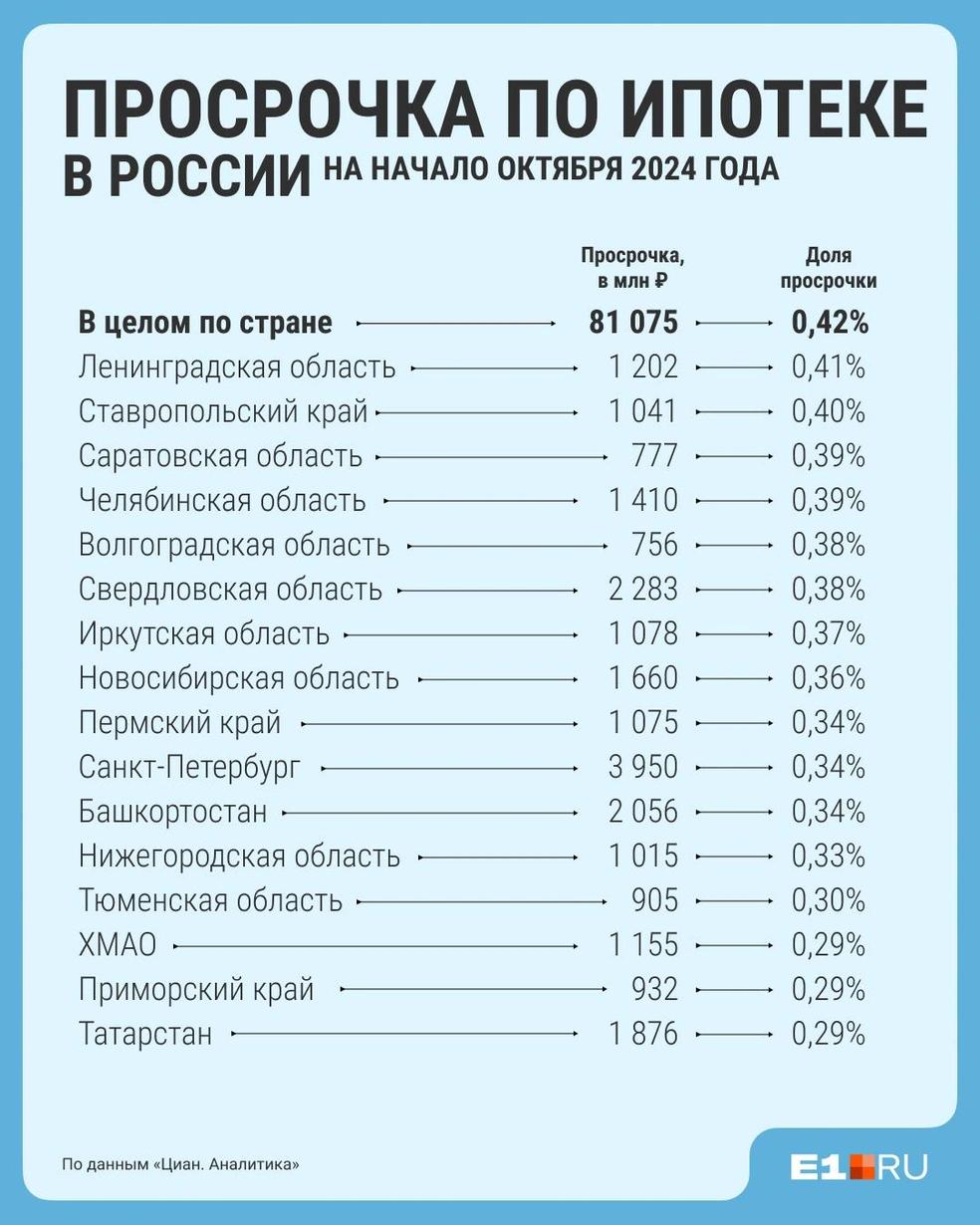

Москвичи, например, просрочили платежи по ипотеке на 12,6 миллиарда рублей, жители Санкт-Петербурга — на 3,9 миллиарда. В Свердловской области показатель достиг 2,28 миллиарда рублей, в Челябинской области — 1,4 млрд, в Пермском крае — чуть больше миллиарда.

Лучше всего ситуация в северных регионах, там доля просроченной задолженности не превышает 0,2%.

Жители Архангельской области, например, просрочили платежи на 282 миллиона рублей, в Мурманской области — на 173 миллиона, в ЯНАО — на 273 миллиона, а в Ненецком автономном округе — всего на пять миллионов рублей.

Посмотрите, сколько накопили просрочек по ипотеке в крупных регионах страны

Что делать, если нет сил платить ипотеку?

В Сбере E1.RU ответили, что у них процент просроченной задолженности всегда был низким, и сейчас ситуация не изменилась.

— При возникновении сложностей с выплатой ежемесячного платежа по ипотеке заемщику необходимо сразу же уведомить об этом банк. Если клиент будет бездействовать, у него возникнет просрочка, из-за чего испортится кредитная история и в последующем могут возникнуть трудности с оформлением нового кредита, — советуют в пресс-службе Сбера.

С учетом высоких ставок по ипотеке рефинансировать кредит просто бессмысленно. Вероятно, в общей доле просроченной задолженности как раз есть те, кто рассчитывал на рефинансирование, оформляя ипотеку по высоким ставкам, которые в итоге только поднялись.

Так что, если платежи по ипотеке стали неподъемными, вариантов осталось два: реструктуризация и ипотечные каникулы.

В Сбере объяснили, как это работает:

реструктуризация — это изменение условий действующего кредитного договора. Финансовую нагрузку на бюджет заемщика снижают через уменьшение ежемесячного платежа. Как правило, ставка по кредиту остается неизменной, а срок увеличивается;

ипотечные каникулы позволяют уменьшить или приостановить выплаты по ипотеке на срок до полугода. В отличие от реструктуризации они предоставляются только один раз. Еще два нюанса: воспользоваться каникулами можно в том случае, если сумма ипотеки на момент выдачи не превышала 15 миллионов рублей, а жилье, на которое оформлена ипотека, является единственным для клиента.

Ранее директор агентства недвижимости «Метражи» Екатерина Торопова объясняла E1.RU, что банки по-разному относятся к просрочкам, начинают их учитывать и разбираться с проблемой.

— Есть такой миф: как только просрочишь платеж на день, банк заберет квартиру. Конечно, это не так. Для банков это лишняя головная боль, и они стараются решить проблему до этого этапа — звонят заемщику, созаемщикам и поручителям, узнают причины, напоминают, требуют, предлагают какие-то варианты решения проблемы.

Если это небольшой банк и сформированная просрочка для него имеет особое значение, они начинают беспокоиться и звонить клиенту с первого же дня просрочки. Крупные банки переходят к активным действиям где-то в течение месяца.

Екатерина Торопова также рассказывала, как быть, если платежи по ипотеке стали недоступными. Главный совет — копить финансовую подушку.

— Для любого заемщика было бы надежнее иметь подушку безопасности в сумме 4–7 ежемесячных платежей. Понятно, что это не для всех возможно. Я говорю для тех, у кого есть лишние деньги, которые идут на досрочное погашение кредита: если у вас нет такой подушки, то сформируйте сначала ее. Если в вашей жизни случится кризис, доход упадет или вообще пропадет, это поможет вам какое-то время платить ипотеку и тем самым сохранить квартиру, — советуют эксперт.

Подробнее о просрочках и о том, что с ними делать, Екатерина Торопова объясняла в своей колонке. Прочитайте также, какими проблемами могут обернуться ипотечные каникулы.

Ранее E1.RU рассказывал, что в России серьезно просело число сделок по ипотеке, а также рухнули продажи квартир в новостройках.

Недавно мы подсчитывали, сколько придется заплатить, если оформить ипотеку сейчас. Какие остались реальные варианты покупки недвижимости в нынешних условиях, читайте по ссылке.